Оценка эффективности инвестиций в ценные бумаги

Оценка эффективности инвестиций в ценные бумаги является необходимой предпосылкой принятия инвестиционного решения. При этом учитываются основные характеристики инвестиций – доходность и риск.

Полный доход от инвестирования в ценные бумаги складывается из текущего дохода, который получает инвестор в виде регулярных платежей процентов по облигациям и дивидендов по акциям, и курсового дохода, который образуется от изменения цены, возрастания стоимости (прирост капитала).

Полный доход – важная характеристика, но она ничего не говорит об эффективности инвестиций. Для характеристики эффективности используют относительную величину, равную отношению полного дохода к начальной стоимости ценной бумаги. Эта величина называется доходностью за данный промежуток времени. Доходность представляет собой количественную характеристику ценной бумаги, и по своему определению она тесно связана со временем. Учет фактора времени имеет огромное значение, поскольку дает возможность сделать реальные вычисления доходности.

Для исчисления доходности необходимо знать три величины: начальную стоимость ценной бумаги, ее конечную стоимость и текущий доход за период. Обычно только начальная стоимость известна в начальный период времени. По прошествии заданного периода все три величины будут определены и известны, и вычисленная тогда доходность будет реализованной доходностью. Но в начале данного инвестиционного периода речь может идти лишь об оценке этих величин, об ожидаемых значениях. Доходность, вычисленная по ожидаемым значениям текущего дохода и будущей стоимости, называется ожидаемой доходностью.

Ожидаемая доходность (![]() ) определяется по формуле средней арифметической взвешенной:

) определяется по формуле средней арифметической взвешенной:

![]() =

=  ,

,

где ![]()

- норма дохода при i-м состоянии рынка; ![]() - вероятность наступления i-го состояния рынка;

- вероятность наступления i-го состояния рынка; ![]() - число вероятных результатов.

- число вероятных результатов.

Инвестор стремится вложить средства в наиболее доходные активы. Но неопределенность будущего значения доходности требует учета риска, связанного с инвестированием в данный вид ценной бумаги.

Учет фактора риска – очень сложная задача, поскольку трудно дать количественную меру риска, которая позволила бы сравнивать ценные бумаги. В большинстве практических ситуаций приходится говорить лишь о качественной мере риска. Такая качественная характеристика риска позволяет сравнить одну ценную бумагу с другой по степени риска.

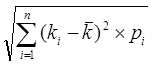

Измерение риска основано на построении вероятного распределения значений доходности и исчислении стандартного отклонения от средней доходности. Стандартное отклонение (s) является мерой риска:

s =

Современный подход к инвестированию в ценные бумаги предусматривает оптимизацию процесса, т.е. наиболее выгодное размещение капитала с учетом оптимального соотношения доходности и риска.

Это интересно:

Организация оборотного капитала на предприятии

Критерии отнесения элементов имущественного комплекса предприятия к оборотным средствам: Срок полезного использования: - до 1 года, за исключением дебиторской задолженности, платежи по которой осуществляются более 12 месяцев; Стоимость: - неограниченна; Ликвидность: - ликвидные активы; Мобильность: ...

Роль и значение налогового контроля в системе управления налоговой системой

Республики Казахстан

налоговый реформирование платеж государственный Налоговый контроль – это контроль органов налоговой службы за исполнением налогового законодательства, за полнотой и своевременностью перечисления обязательных пенсионных взносов в накопительные пенсионные фонды и соц. отчислений в ГФСС. Таможенные ор ...

Унитарные предприятия: понятие, виды, порядок создания и особенности

организации финансов

Государство в системе рыночных отношений через государственный сектор реализует ряд своих важнейших функций, представленных в виде поставки обществу благ, за обеспечение которых последнее уплачивает государству налоги. К таким благам можно отнести [1, 5-6]: – чистые общественные блага – оборона, бе ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика