Оценка эффективности инвестиций в ценные бумаги

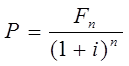

Оценка инвестором облигаций и акций в рамках анализа инвестиционных качеств ценных бумаг заключается в определении их текущей стоимости (P):

,

,

где ![]() – ожидаемый денежный поток в n-периоде;

– ожидаемый денежный поток в n-периоде; ![]()

–

дисконтная ставка.

Ожидаемый денежный поток (![]() ) по отдельным видам ценных бумаг формируется по-разному.

) по отдельным видам ценных бумаг формируется по-разному.

По облигациям сумма ожидаемого денежного потока складывается из поступлений процентов и стоимости самой облигации на момент погашения. При этом возможны различные варианты формирования ожидаемого потока: без выплаты процентов (нулевой купон); с периодической выплатой процентов и погашением облигаций в конце срока обращения; с выплатой всей суммы процентов при погашении облигации в конце предусмотренного срока обращения.

По акциям сумма ожидаемого денежного потока формируется исключительно за счет вычисляемых дивидендов. Различают акции: со стабильным уровнем дивидендов (привилегированные); с постоянно возрастающим уровнем дивидендов (постоянный темп прироста); с изменяющимся уровнем дивидендов (изменяющийся темп прироста).

Дисконтная ставка (i) называется нормой текущей доходности, приемлемой для инвестора. Она определяется как сумма текущей доходности по безрисковым ценным бумагам и нормы премии за риск. При этом в норме текущей доходности по безрисковым ценным бумагам учитывается и предполагаемый темп инфляции.

Облигация имеет нарицательную (номинальную), выкупную и рыночную цену. Номинальная цена напечатана на бланке облигации и обозначает сумму, которая берется взаймы и подлежит возврату по истечении срока облигационного займа. Выкупная цена, которая может совпадать с номинальной, – это цена, по которой эмитент выкупает облигацию у инвестора по истечении срока займа. По российскому законодательству выкупная цена всегда должна совпадать с номинальной. Рыночная цена – это цена, по которой облигация продается и покупается на рынке. Значение рыночной цены, выраженной в процентах к ее номиналу, называется курсом облигации.

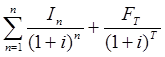

Общая формула для определения текущей рыночной цены облигаций с позиции инвестора (PV) имеет следующий вид:

PV = ,

,

где ![]() – сумма, выплачиваемая при погашении облигации;

– сумма, выплачиваемая при погашении облигации; ![]() – ежегодные процентные выплаты;

– ежегодные процентные выплаты; ![]() – требуемая инвестором норма дохода;

– требуемая инвестором норма дохода; ![]() -

-

конкретный период времени (год); ![]() – число лет до момента погашения облигации.

– число лет до момента погашения облигации.

Самый простой случай – оценка облигаций с нулевым купоном. Поскольку денежные поступления по годам (кроме последнего) равны нулю, стоимость облигации будет определяться по следующему уравнению:

PV = .

.

Это интересно:

Актуальные проблемы и пути совершенствования налога на прибыль организации

В настоящее время происходит активная трансформация налоговой системы с целью обеспечения условий для экономического роста. Налог на прибыль организаций обладает достаточно высокой фискальной направленностью, а также мощным регулирующим потенциалом. При этом потенциал налога на прибыль как источник ...

Основные

направления бюджетной реформы

Реформа фискальной политики направлена на достижение прозрачности бюджетов, надежности и предсказуемости нормативной базы, снижение налогового бремени при широкой налоговой базе, сокращение неэффективных государственных инвестиций и улучшение структуры государственных расходов.[26] Бюджетная полити ...

Унитарные предприятия: понятие, виды, порядок создания и особенности

организации финансов

Государство в системе рыночных отношений через государственный сектор реализует ряд своих важнейших функций, представленных в виде поставки обществу благ, за обеспечение которых последнее уплачивает государству налоги. К таким благам можно отнести [1, 5-6]: – чистые общественные блага – оборона, бе ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика