Анализ динамики, состояния и эффективности управления движением дебиторской и кредиторской задолженности предприятия

В основном это связано с тем, что предприятие несвоевременно рассчитывается с поставщиками и подрядчиками, а это отрицательно сказывается на его платежеспособности, так как за несоблюдение договорной дисциплины взимаются штрафные санкции, уплачиваемые за счет прибыли предприятия, следовательно, часть прибыли теряет свою ценность.

Рассмотрим влияние факторов на изменение кредиторской задолженности.

В= (![]() * Д) / ВП

* Д) / ВП

Где В - период погашения кредиторской задолженности,

![]() - средняя кредиторская задолженность,

- средняя кредиторская задолженность,

Д - календарные дни,

ВП - выпуск продукции.

Рассчитываем влияние средней кредиторской задолженности на период погашения (2008 - 2009 г. г.).

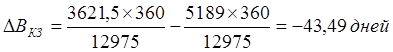

Рассчитываем влияние выпуска продукции на период погашения кредиторской задолженности.

![]()

Рассчитываем совокупное влияние факторов:

DВ = 5,13 + (-43,49) = - 38,36 дня

Рассчитаем влияние средней кредиторской задолженности на период погашения (2009 - 2010 г. г.).

![]()

Рассчитаем влияние выпуска продукции на период погашения кредиторской задолженности.

![]()

Рассчитаем совокупное влияние факторов:

DВ = (-2,05) + (-28,62) = - 30,67 дня

Анализ кредиторской задолженности необходимо дополнить анализом дебиторской задолженности.

В процессе анализа для оценки оборачиваемости дебиторской задолженности рассмотрим следующую группу показателей:

1. Среднюю дебиторскую задолженность:

ОДЗ = (Дзнач+Дзкан) /2,Где ДЗ - дебиторская задолженность

2. Оборачиваемость дебиторской задолженности:

ОДЗ = Вр / СДЗ

Где ОДЗ - оборачиваемость дебиторской задолженности

Вр - Выручка от реализации продукции

СДЗ - Средняя дебиторская задолженность

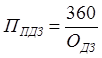

3. Период погашения дебиторской задолженности:

, где

, где

ППДЗ - период погашения кредиторской задолженности

Следует иметь в виду, что чем больше срок просрочки, тем выше риск ее непогашения.

4. Доля дебиторской задолженности в общем объеме текущих активов

5. Доля сомнительной дебиторской задолженности в общем объеме текущих активов:

Последний показатель характеризует "качество" дебиторской задолженности. Тенденция к его росту свидетельствует о снижении ликвидности. Проанализируем оборачиваемость дебиторской задолженности по данным таблицы 2.6.

Таблица 2.6

Анализ оборачиваемости дебиторской задолженности

|

Показатели |

2008 год |

2009 год |

2010 год |

Отклонение, (+/-) | |

|

2009 г. / 2008г. |

2010 г. / 2009 г | ||||

|

1. Выручка от реализации, тыс. руб. |

13673 |

12975 |

18143 |

-698 |

5168 |

|

2. Средняя дебиторская задолженность, тыс. руб. |

1954,5 |

1700 |

2731 |

-254,5 |

1031 |

|

3. Сумма текущих активов, тыс. руб. |

3393 |

3350 |

4899 |

-43 |

1549 |

|

4. Оборачиваемость дебиторской задолженности |

7 |

7,63 |

6,64 |

0,63 |

-0,99 |

|

5. Срок погашения дебиторской Задолженности, дней |

51,43 |

47,18 |

54,22 |

-4,25 |

7,04 |

|

6. Доля дебиторской задолженности в текущих активах, % |

46,48 |

54,42 |

75,05 |

7,94 |

20,63 |

|

7. Доля сомнительной дебиторской задолженности, % |

7,49 |

5,55 |

2,7 |

-1,94 |

-2,85 |

|

8. Общая сумма дебиторской задолженности, тыс. руб. |

1577 |

1823 |

3639 |

246 |

1816 |

|

9. Сомнительная дебиторская задолженность, тыс. руб. |

118,06 |

101,18 |

98,4 |

-16,88 |

-2,78 |

Это интересно:

Авансовые платежи по единому налогу

Глава 262 предусматривает уплату единого налога в виде авансовых платежей. Под авансовыми платежами в данном случае подразумевается их перечисление по итогам каждого отчетного периода. Порядок исчисления авансовых платежей зависит от выбранного объекта налогообложения. Разница в этих порядках состо ...

Элементы налогообложения налога на прибыль

К существенным элементам, без которых порядок исчисления и уплаты налога в бюджет считается неопределенным, относятся: субъект налога (плательщик), объект обложения, предмет налога, масштаб налога, метод учета налоговой базы, налоговый период, единица налогообложения, налоговая ставка и метод налог ...

Анализ состава,

структуры и динамики показателей отчета о прибылях и убытках

Исходные данные, содержащиеся в отчете о прибылях и убытках, необходимо преобразовать в удобную для анализа табличную форму, агрегировать, объединить в логические группы и т.п. Таблица 21 Показатели отчета о прибылях и убытках Показатель / год 2006 2007 2008 2009 1. Доходы – всего 1842 32507 68651 ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика