Методика оценки финансовой устойчивости и платежеспособности предприятия

5) Коэффициент финансирования

показывает, какая часть деятельности финансируется за счет собственных средств, а какая – за счет заемных. Нормативное значение (кф ≥ 1).

(10)

(10)

где: Кф – коэффициент финансирования;

СК – собственный капитал;

ЗК – заемный капитал.

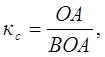

6) Коэффициент соотношения мобильных и иммобилизированных ктивов. Показывает сколько внеоборотных активов приходится на каждый рубль оборотных активов. Чем больше значение коэффициента, тем больше средств вложено в оборотные активы, которые признаются мобильными активами предприятия, оптимальное значение данного коэффициента для каждого предприятия индивидуально.

(11)

(11)

где: Кф–коэффициент соотношения мобильных и иммобилизированных активов.

7) Коэффициент имущества производственного назначения характеризует долю имущества, непосредственно участвующего в производственном процессе, в активах предприятия:

(12)

(12)

где: Кипн – коэффициент имущества производственного назначения

Нормальным считается следующее ограничение этого показателя: Кпи >= 0,5. При снижении значения коэффициента необходимо привлечь средства для пополнения имущества.

8) Коэффициент задолженности показывает соотношение между заемными и собственными средствами, то есть характеризует степень зависимости предприятия от внешних источников финансирования, исчисляется в процентах. Допустимое значение: 0,67.

(13)

(13)

где: Кипн – коэффициент задолженности.

Далее, согласно методике, для оценки платежеспособности и ликвидности организации необходимо произвести анализ ликвидности баланса и активов:

Предприятие считается платежеспособным, если оборотные активы превышают краткосрочные обязательства.

Более частный случай платежеспособности: если собственные оборотные средства покрывают наиболее срочные обязательства – кредиторскую задолженность.

На практике платежеспособность предприятия выражают через ликвидность его баланса.

Основная задача оценки ликвидности баланса – установить величину покрытия обязательств предприятия его активами, срок трансформации которых в денежные средства соответствует сроку погашения обязательств. Для проведения аналитической работы активы и пассивы баланса согласно методике Бочарова В.В. систематизируют по следующим признакам:

А1 – наиболее ликвидные активы = Денежные средства + Краткосрочные финансовые вложения

А2 – быстрореализуемые активы = Дебиторская задолженность со сроком погашения до 12 месяцев

А3 – медленно реализуемые активы = Запасы

А4 – труднореализуемые активы = Внеоборотные активы

Пассивы по срочности погашения:

П1 – наиболее срочные пассивы = Кредиторская задолженность

П2 – краткосрочные пассивы = Краткосрочные обязательства

П3 – долгосрочные пассивы = Долгосрочные обязательства

П4 – постоянные пассивы = Постоянные пассивы

Это интересно:

Основные экономические показатели бизнес плана

Бизнес-план составляется в целях эффективного управления и планирования бизнеса и является одним из основных инструментов управления предприятием, определяющих эффективность его деятельности. В условиях рынка и жестокой конкурентной борьбы предприятие должно уметь быстро и адекватно реагировать на ...

Совмещение бухгалтерского учета с налоговым при налогообложении прибыли

Совмещение двух этих учетов возможно только в случае, если налоговый учет ведется методом начисления. При ведении учёта кассовым методом это невозможно, поскольку в этом случае требования бухгалтерского и налогового учета не совпадают относительно момента отражения хозяйственных операций. В соответ ...

Эффективность использования ресурсов муниципального образования

Корни местного самоуправления уходят далеко в глубь веков и связаны с необходимостью объединения людей с целью выживания. Еще в период первобытных общин люди, объединенные суровыми условиями жизни, вынуждены были совместно выполнять ряд функций (охрана жизни, добыча пищи и др.). Объединение диктова ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика