Методика О.Ф. Пасько

Основные принципы методики О.Ф. Пасько заключаются в следующем:

1) в расчет включаются все налоговые платежи, подлежащие перечислению организацией в бюджет и внебюджетные фонды, то есть сумма начисленных платежей. Это связано с тем, что определение налоговой нагрузки по сумме уплаченных налогов, как правило, уменьшает действительный уровень налогового бремени;

2) налог на доходы физических лиц не включается в расчет, поскольку организация выступает лишь налоговым агентом при его уплате;

3) общим знаменателем, с которым соотносятся налоговые платежи, является добавленная стоимость продукции.

Помимо коэффициентов, определяемых в соответствии со способом А. Кадушкина и Н. Михайловой (это коэффициент оплаты труда и коэффициент амортизации), в состав структурных коэффициентов вводятся дополнительные коэффициенты:

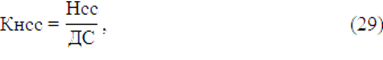

1) удельный вес налогов, относимых на себестоимость продукции, за исключением взносов во внебюджетные фонды (поскольку они уже включен в коэффициент оплаты труда), в добавленной стоимости:

где Нсс - сумма налогов, относящихся на себестоимость продукции;

ДС - добавленная стоимость.

Для больших организаций основная доля в налогах, относящихся на себестоимость, приходится на земельный налог;

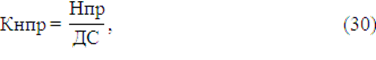

2) доля налогов, относящихся к внереализационным расходам и уменьшающих прибыль организации до налогообложения (налог на имущество):

где Нпр - сумма налогов, относящихся на внереализационные расходы.

Для больших организаций эти коэффициенты имеют существенное значение при определении налогового бремени, поскольку платежи за пользование природными ресурсами, налог на землю, налог на имущество занимают значительную долю в общей сумме налогов и, как правило, их уплата наиболее затруднительна для организации.

Расчет НДС и страховых взносов производится в соответствии с методикой А. Кадушкина и Н. Михайловой, однако, формула определения налога на прибыль корректируется на суммы налогов, относимых на себестоимость продукции и уплачиваемых из прибыли организации:

Нпр = 0,2 ![]() (ДС - НДС - (ОТ + ВП) - А - Нсс - Нпр) (31)

(ДС - НДС - (ОТ + ВП) - А - Нсс - Нпр) (31)

При помощи структурных коэффициентов формулу определения налога на прибыль можно преобразовать следующим образом:

Нпр = 0,2 ![]() ДС

ДС ![]() (0,847 - Кфот - Као - Кнсс - Кнпр) (32)

(0,847 - Кфот - Као - Кнсс - Кнпр) (32)

Общая налоговая нагрузка определяется как сумма подлежащих уплате налогов:

НН = НДС + страх. взносы + Нпр + Нсс + Нпр (33)

Из расчета исключен налог на доходы физических лиц.

При замене расчетных составляющих структурными коэффициентами формула налоговой нагрузки примет следующий вид:

НН = ДС ![]() (0,322 + 0,023Кфот + 0,076Кнсс + 0,076Кнпр

(0,322 + 0,023Кфот + 0,076Кнсс + 0,076Кнпр ![]() 0,2Као) (34).

0,2Као) (34).

Таким образом, уточненная методика расчета О. Пасько имеет следующие преимущества:

Это интересно:

Анализ прибыли и рентабельности

Прибыль и рентабельность – наиболее обобщающие показатели эффективности производства. Прибыль, в отличие от себестоимости, отражает не только эффективность использования производственных ресурсов, но и характеризует деятельность предприятия по реализации продукции (услуг) связи. Увеличение прибыли ...

Основные составляющие финансовой системы

Финансы – это экономические отношения, возникающие в процессе распределения, перераспределения в денежной форме части стоимости национального продукта, создания и использования на этой основе денежных фондов, необходимых для удовлетворения общественных потребностей. Финансы выполняют две основные ф ...

Совмещение бухгалтерского учета с налоговым при налогообложении прибыли

Совмещение двух этих учетов возможно только в случае, если налоговый учет ведется методом начисления. При ведении учёта кассовым методом это невозможно, поскольку в этом случае требования бухгалтерского и налогового учета не совпадают относительно момента отражения хозяйственных операций. В соответ ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика