Методы оптимизации денежных потоков организации

Под задачей оптимизации денежных потоков понимается задача распределения платежных средств предприятия в динамике с целью повышения финансово-экономической эффективности. Критериями эффективности служат:

- прирост собственных средств (богатства) предприятия за определенный период времени;

- повышение объема продаж (доли рынка);

- повышение финансовой устойчивости (обеспеченности собственными средствами);

- эффективность использования имеющихся средств;

- деловая репутация (исполнение обязательств перед поставщиками и покупателями);

- максимальное использование производственных мощностей.

Начиная с 1950-х годов, исследователи финансов предложили ряд моделей оптимизации денежной наличности. Эти модели в большинстве своем являются производными от моделей управления запасами, и денежная наличность трактуется как особый запас, возникающий в процессе поступления и выбытия денег.

Самая старая модель принадлежит У. Баумолю (Baumol). Она представляет собой простое приспособление классической модели управления запасами Вильсона (Wilson) и Витэна (Within).

При использовании модели Баумоля предполагается, что поступления денежных средств осуществляются дискретным образом и предприятие может или разместить их в виде краткосрочных вложений (тогда они приносят доход), или сохранить нетронутыми, чтобы беспрепятственно рассчитываться с кредиторами. В последнем случае возникают альтернативные издержки, равные потерянным процентам от несостоявшихся вложений, которые предприятие могло бы осуществить, но не сделало этого.

Платежи же, наоборот, носят регулярный характер. Другими словами, при отсутствии поступлений, которые пополняют денежный запас, последний представляет собой убывающую линейную функцию.

М.Н. Миллер и Д. Орр (Мiller, Оrr,) отказались от гипотезы поступлений и регулярных выплат и исследовали гипотезу, согласно которой сальдо денежных поступлений и выплат на определенный момент времени (мгновенное сальдо) – это случайная переменная [13] и какая-либо тенденция его изменения не предусматривается [4]. Их основная предпосылка состоит в том, что распределение сальдо ежедневного денежного потока является приблизительно нормальным.

Несмотря на все улучшения, эти модели оказались малоэффективными по следующим причинам [13]:

1. Гипотезы, касающиеся поступлений и выплат, зачастую слишком просты по сравнению с тем, что имеет место в реальной жизни. Это происходит потому, что некоторые денежные потоки не могут быть известны заранее и, следовательно, они не подчиняются никакому закону вероятности, заложенному в этих моделях.

2. На практике стоимость перевода денежных средств с одного счета на другой ничтожна. Отсюда и возникла критика этих моделей, которые базируются на величине стоимости перевода.

3. Эти модели не принимают во внимание стоимость непредвиденных изменений денежной наличности, а это может быть стоимость случайного необеспеченного кредита или стоимость прекращения платежей. Их можно предусмотреть, но трудно измерить. С этой точки зрения управление денежной наличностью становится стратегической целью и не может ограничиться простой моделью.

4. Эти модели имеют тот недостаток, что трактуют решения, относящиеся к денежной наличности, независимо от решений по краткосрочным вложениям и краткосрочному финансированию. (Некоторые модели, такие как модель Орглера пытаются связать воедино эти три вида решений.)

Эти критические замечания объясняют отсутствие интереса к данным моделям со стороны практиков, которые чаще всего считают, что оптимальное значение денежной наличности – это нулевое значение, и изучают все возможные способы, позволяющие приблизиться к нему.

Модели расчета минимально необходимой суммы денежных активов основываются на планируемом денежном потоке по текущим хозяйственным операциям, в частности, на объеме расходования денежных активов по этим операциям в предстоящем периоде.

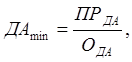

Минимально необходимая потребность в денежных активах для осуществления текущей хозяйственной деятельности может быть определена по следующей формуле (1.1) [6]:

(1.1)

(1.1)

где ДАmin – минимально необходимая потребность в денежных активах для осуществления текущей хозяйственной деятельности в предстоящем периоде;

ПРда – предполагаемый объем платежного оборота по текущим хозяйственным операциям в предстоящем периоде;

Это интересно:

Амортизационная политика организации

Амортизационная политика организации заключается, в основном, в выборе скорости переноса стоимости основных средств на себестоимость продукции и одновременно скорости накопления фондов для их замены. Иными словами, это выбор оптимального соотношения между ростом затрат на производство, сопровождающ ...

Роль налогов в стимулировании малого бизнеса

Налоговая система государства представляет собой сложное образование, включающее в себя две органически взаимосвязанные подсистемы: подсистему налогообложения и подсистему налогового администрирования. Подсистема налогообложения представлена совокупностью законодательно установленных налогов и сбор ...

Анализ прибыли

организации, оценка динамики и факторов ее формирования

Анализ прибыли начинается с оценки ее общей величины и ее элементов в динамике. Анализу «качества» чистой прибыли должно быть определено особое внимание. Считается, что более высоким «качеством» характеризуется чистая прибыль организации, если она в большей степени обеспечена за счет повышения отда ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика