Дисконтирование как прием инвестиционного анализа

![]()

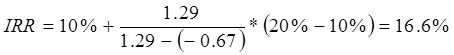

где r1 – величина доходности (процентной ставки), при которой NPV положителен,%; r2 – величина доходности (процентной ставки), при которой NPV отрицателен,%; NPV(r1) – абсолютная величина NPV при r1; NPV(r2) – абсолютная величина NPV при r2.

Пример. Определить IRR проекта, рассчитанного на три года. Инвестиций необходимо 10 млн. руб. и имеются прогнозируемые годовые денежные потоки – 3 млн. руб., 4 млн. руб., 7 млн. руб.

Возьмем диапазон изменения процентной ставки от r1 = 10% до r2 = 20% (используем табулированные значения для расчета NPV) (табл. 2)

Таблица 2

|

Год |

КИНВ* PV |

Расчет 1 |

Расчет 2 |

Расчет 3 |

Расчет 4 | ||||

|

r1=10% |

PV |

r1=20% |

PV |

r1=16% |

PV |

r1=17% |

PV | ||

|

0 |

-10 |

1,00 |

-10,0 |

1,00 |

-10,0 |

1,0 |

-10,0 |

1,0 |

-10,0 |

|

1 |

3 |

0,909 |

2,73 |

0,833 |

2,5 |

0,862 |

2,59 |

0,855 |

2,57 |

|

2 |

4 |

0,826 |

3,30 |

0,694 |

2,78 |

0,743 |

2,97 |

0,731 |

2,92 |

|

3 |

7 |

0,751 |

5,26 |

0,579 |

4,05 |

0,641 |

4,49 |

0,624 |

4,37 |

|

1,29 |

0,67 |

0,05 |

-0,14 | ||||||

![]()

Для уточнения полученного значения берем диапазон от r1 = 16% до r2 = 17%. При r = 16% NPV=0,05; при к=17% NPV=-0,14. Тогда

Это интересно:

Разработка плана

организационных мер по внедрению факторинга в деятельность компании

Для осуществления факторинговых операций договор предлагается заключить с "Промсвязьбанком". Сейчас пользуются спросом два вида факторинга - с правом регресса и без права регресса. При этом основной оборот (более 95%) приходится на факторинг с правом регресса, особенность которого заключа ...

Анализ эффективности и интенсивности использования капитала

предприятия

Капитал в процессе своего движения проходит последовательно три стадии кругооборота: заготовительную, производственную и сбытовую. На первой стадии предприятие приобретает необходимые основные средства, создает производственные запасы. На второй стадии, часть средств в форме запасов поступает в про ...

Аудиторская проверка

В соответствии с изложенной в предыдущих пунктах Главы III методикой аудита расчетов предприятия с бюджетом по НДС, на основе данных ООО "Торгового предприятия Экспресс" было проведено изучение имеющейся информации по данному вопросу. Проверка осуществлялась в выборочном порядке, были рас ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика