Дисконтирование как прием инвестиционного анализа

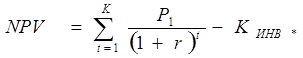

Критерием оценки инвестиционного объекта с учетом фактора времени служит чистый дисконтированный (![]() приведенный) доход (NPV), который представляет собой разницу между суммой текущих стоимостей за период использования проекта (дисконтированных денежных потоков) и дисконтированной величиной инвестиционных вложений.

приведенный) доход (NPV), который представляет собой разницу между суммой текущих стоимостей за период использования проекта (дисконтированных денежных потоков) и дисконтированной величиной инвестиционных вложений.

Проект эффективен в том случае, если чистый дисконтированный доход от реализации проекта положителен.

Величина коэффициента дисконтирования (q) зависит от уровня процентной ставки (r) по кредиту или от уровня планируемой годовой доходности (рентабельности) проекта (из бизнес-плана), или ставки Центрального Банка, или от среднефондового уровня доходности и времени эксплуатации проекта (t), т.е.:

![]() 2.

2.

Пример. Инвестиционный объект имеет срок службы 5 лет, величина капитальных вложений – 3 400 тыс. руб. осуществляется в течение одного года, процентная ставка по кредиту – 10% годовых (или = 0,1).

Динамика денежного потока и расчет NPV представлены в табл. 1.

Таблица 1

|

Период времени Т |

Величина инвестиций, руб. КИНВ |

Денежный поток, руб. Pt |

Коэффициент дисконтирования при r=0,1, q |

Чистый приведенный доход (текущая стоимость), руб. |

|

0 |

3 400 000 |

– |

1 |

-3 400 000 |

|

1 |

750 000 |

0.9091 |

68 182 | |

|

2 |

1 250 000 |

0.8264 |

1 033 000 | |

|

3 |

1 500 000 |

0.7513 |

1 126 950 | |

|

4 |

1 620 000 |

0.6830 |

1 109 875 | |

|

5 |

1 500 000 |

0.6209 |

931 350 | |

|

NPV=1 483 000 | ||||

Таким образом, интегральный экономический эффект от реализации проекта за весь период его использования (или чистый приведенный эффект) определяется по формуле:

![]()

Если процентная ставка по кредиту будет выше, то при тех же условиях чистый приведенный эффект будет ниже. В связи с этим при принятии инвестиционного решения необходимо определить пороговую величину процентной ставки, выше которой кредит нецелесообразен. Для этой цели рассчитывается внутренняя норма рентабельности (или пороговая рентабельность), которая обозначается IRR и определяется в процентах. Величину пороговой процентной ставки характеризует IRR, при которой NPV=0. Величину IRR можно определять итерациями (шагами) либо по формуле:

Это интересно:

Проблемы повышения эффективности перераспределительных процессов

В условиях роста ВВП в странах с утверждающейся рыночной экономикой создается иллюзия, что налоговая система адекватна экономико-институциональной среде, и лишь либеральные налоговые реформы могут способствовать улучшению динамики экономического развития. Причем все большее расширение базы налогооб ...

Анализ прибыли

организации, оценка динамики и факторов ее формирования

Анализ прибыли начинается с оценки ее общей величины и ее элементов в динамике. Анализу «качества» чистой прибыли должно быть определено особое внимание. Считается, что более высоким «качеством» характеризуется чистая прибыль организации, если она в большей степени обеспечена за счет повышения отда ...

Задачи Фонда социального страхования РФ

Основными задачами Фонда являются: 1 Обеспечение гарантированных государством пособий по временной нетрудоспособности, беременности и родам, женщинам, вставшим на учет в ранние сроки беременности, при рождении ребенка, по уходу за ребенком до достижения им возраста полутора лет, а также социального ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика