Методика Е.А. Кировой

ДС = В - МЗ, (10) или

ДС = АО + (ФОТ + ВП) + НДС + ПР, (11)

где ДС - добавленная стоимость;

В - выручка от реализации (с учетом НДС);

МЗ - материальные затраты;

ФОТ - фонд оплаты труда (с учетом НДФЛ);

ВП - платежи во внебюджетные фонды;

ПР - прибыль организации до налогообложения;

АО - амортизационные отчисления.

Авторы данной методики рассматривают отдельные элементы добавленной стоимости как источники возникновения налоговых обязательств и именно с ними связывают расчет структурных коэффициентов, используемых для расчета налоговой нагрузки, таких как:

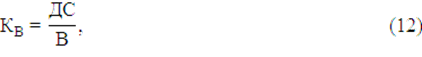

1) удельный вес добавленной стоимости в валовой выручке (материалоемкость производства):

где КВ - удельный вес добавленной стоимости в валовой выручке; ДС - добавленная стоимость; В - выручка от реализации.

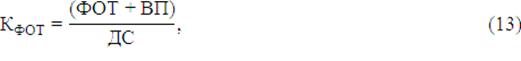

2) доля заработной платы (с начислениями) в добавленной стоимости (трудоемкость производства):

где КФОТ - доля заработной платы (с начислениями) в добавленной стоимости;

ФОТ - фонд оплаты труда;

ВП - платежи во внебюджетные фонды;

ДС - добавленная стоимость.

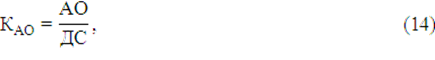

3) удельный вес амортизации в добавленной стоимости (фондоемкость производства):

4)

где КАО - удельный вес амортизации в добавленной стоимости; ДС - добавленная стоимость; АО - амортизационные отчисления.

Итак, по расчетам А. Кадушина и Н. Михайловой, предприятие, согласно нынешней системе налогообложения, должно уплачивать следующие налоги:

1) НДС (расчет по ставке 18%):

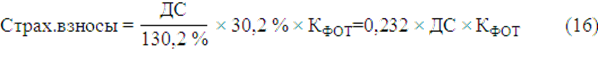

2) страховые взносы (расчет в 2013 г. по ставке 30,2%):

3) налог на доходы физических лиц:

4) налог на прибыль:

![]()

Сумма основных налогов, уплачиваемых организацией, позволяет определить налоговую нагрузку как долю добавленной стоимости, расходуемую организацией на налоговые платежи, по формуле:

НН = НДС + страх. взносы + НДФЛ + Нпр (19)

При применении указанных выше коэффициентов формула имеет следующий вид:

![]()

Предложенный способ расчета налоговой нагрузки позволяет оценить налоговую нагрузку как функцию типа производства, изменяющуюся в зависимости от колебаний затрат на материальные ресурсы, оплату труда или амортизацию. Но он не учитывает влияние таких налогов, как налог на имущество, транспортный налог, платежи за пользование природными ресурсами, земельный налог [7, с.292].

Автор данной методики все показатели налоговой нагрузки подразделяет на частные и обобщающие, и затем определяет налоговую нагрузку в соотношении суммы налоговых обязательств с различными показателями.

К обобщающим показателям, характеризующие налоговую нагрузку экономического субъекта автор относит следующие показатели:

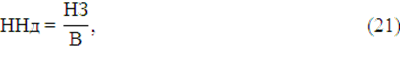

1) налоговая нагрузка на доходы предприятия, которая рассчитывается по формуле:

где ННд - налоговая нагрузка на доходы предприятия;

НЗ - налоговые затраты;

В - выручка от реализации;

Это интересно:

Особенности управления государственным долгом в

российских регионах

В широком смысле управление долгом региона - это процесс выработки и осуществления стратегии, направленной на привлечение через долговые операции на рынке капитала необходимых для развития региона средств, при соблюдении приемлемых уровней финансового риска и цены привлекаемых с помощью займов дене ...

Совершенствование методики финансового анализа

Реальные условия функционирования предприятия обусловливают необходимость проведения объективного и всестороннего финансового анализа хозяйственных операций, который позволяет определить особенности его деятельности, недостатки в работе и причины их возникновения, а также на основе полученных резул ...

Банковский перевод

Представляет собой поручение одного банка другому выплатить переводополучателю опр. сумму. В м/н расчетах банки зачастую выполняют переводы по поручению своих клиентов. В этих операциях участвуют: 1. перевододатель-должник; 2. банк перевододателя, принявший поручение; 3. банк, осуществляющий зачисл ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика