Методика Е.А. Кировой

Е.А. Кирова предложила еще одну методику расчета налоговой нагрузки, согласно которой:

1) сумма уплаченных налогов и платежей во внебюджетные фонды увеличивается на сумму недоимки по налоговым платежам. Иными словами, налоговая нагрузка определяется не уплаченными организацией налогами, а суммой налогов, которая должна быть уплачена, то есть суммой начисленных платежей;

2) в сумму налогов не включается налог на доходы физических лиц, поскольку он уплачивается работниками организации, а сама организация только перечисляет платежи;

3) сумма косвенных налогов, подлежащих перечислению в бюджет, включается в состав налоговых платежей при расчете, поскольку они оказывают существенное влияние на финансовую устойчивость организации;

4) сумма налогов соотносится с вновь созданной организацией стоимостью продукции, которая определяется как разность добавленной стоимости и амортизации.

Согласно данной методике налоговая нагрузка подразделяется на абсолютную и относительную. Абсолютная налоговая нагрузка представляет собой сумму налоговых платежей и платежей во внебюджетные фонды, подлежащих перечислению организацией. Она может быть исчислена следующим образом:

![]()

где АНН - абсолютная налоговая нагрузка;

НП - налоговые платежи, уплаченные организацией;

ВП - уплаченные платежи во внебюджетные фонды;

НД - недоимка по платежам.

Однако абсолютная налоговая нагрузка отражает лишь сумму налоговых обязательств субъекта хозяйственной деятельности и не учитывает тяжесть налогового бремени. Для определения уровня налоговой нагрузки Е.А. Кирова предлагает использовать показатель относительной налоговой нагрузки, который рассчитывается как отношение абсолютной налоговой нагрузки к вновь созданной стоимости, иными словами, сумма налоговых платежей соотносится с источниками их уплаты.

Вновь созданная стоимость продукции организации определяется следующим образом:

ВСС = В - МЗ - А + ВД - ВР (7) или

ВСС = ОТ + НП + ВП + П, (8)

где ВСС - вновь созданная стоимость;

В - выручка от реализации продукции, работ или услуг (с учетом НДС);

МЗ - материальные затраты;

А - амортизация;

ВД - внереализационные доходы;

ВР - внереализационные расходы (без налоговых платежей);

ОТ - оплата труда;

НП - налоговые платежи;

ВП - платежи во внебюджетные фонды;

П - прибыль организации.

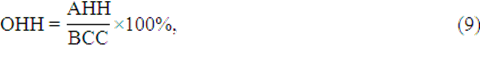

В этом случае относительная налоговая нагрузка определяется по следующей формуле:

где ОНН - относительная налоговая нагрузка.

Достоинства данной методики заключаются в том, что на величину вновь созданной стоимости не влияют уплачиваемые налоги; в расчет включаются все налоговые платежи, уплачиваемые непосредственно организацией; на объективность расчета не влияет принадлежность к той или иной отрасли, а также масштабы организации. Таким образом, методика, предложенная Е.А. Кировой, применима к конкретному хозяйствующему субъекту.

Главным недостатком этой методики является отсутствие возможности прогнозирования изменения показателя в зависимости от изменения количества налогов, их ставок и льгот [2, с. 208].

Крайне интересная модель расчета величины налоговой нагрузки на предприятия предлагается А. Кадушиным и Н. Михайловой. Налоговое бремя, по их мнению, следует определять по отношению к добавленной стоимости, которая является источником дохода предприятия и, соответственно, источником уплаты налогов. В своей методике они предлагают рассчитывать добавленную стоимость следующим образом:

Это интересно:

Сущность и назначение системы налогообложения предприятия

Налог представляет собой индивидуально бесплатный безвозвратный безусловный целевой платеж, который вносится в бюджет определенного уровня. Налоги устанавливаются на основе актов Верховного Совета Украины или совета местного управления. Основными функциями налогов считают - фискальную и регулирующу ...

Способы повышения финансовой устойчивости

Поскольку положительным фактором финансовой устойчивости является наличие источников формирования запасов, а отрицательным фактором – величина запасов, то основными способами выхода из неустойчивого и кризисного финансового состояний будут: пополнение источников формирования запасов и оптимизация и ...

Собственность и бюджет муниципального образования

Существование муниципальной собственности и местных финансов, несомненно, предполагает наличие известной самостоятельности режима регулирования экономических отношений на местном уровне. Отсутствие традиций эффективного использования муниципальной собственности и местных финансов в предпринимательс ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика