Метод оффшора

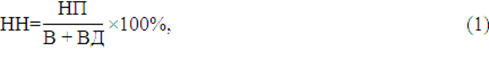

где НН - налоговая нагрузка на организацию;

НП - общая сумма всех уплаченных налогов;

В - выручка от реализации продукции (работ, услуг);

ВД - внереализационные доходы.

Существенный недостаток такого расчета состоит в том, что он не позволяет определить влияние изменения структуры налогов на показатель налогового бремени. Рассчитанная по данной методике налоговая нагрузка характеризует только налогоемкость продукции (работ или услуг), произведенной хозяйствующим субъектом, и не дает реальной картины налогового бремени, которое несет налогоплательщик [1].

Согласно методике М.Н. Крейниной, происходит сопоставление налога и источника его уплаты. Каждая группа налогов в зависимости от источника, за счет которого они уплачиваются, имеет свой критерий оценки тяжести налогового бремени. Общий знаменатель, к которому в соответствии с данным подходом можно привести сумму всех налогов, - чистая прибыль предприятия. Таким образом определяется тяжесть налогового бремени, которая показывает, во сколько раз суммарная величина уплаченных налогов отличается от прибыли, остающейся в распоряжении предприятия.

Основные положения данного подхода следующие:

1) акцизы и НДС не принимаются к рассмотрению как налоги, влияющие на величину прибыли предприятия.

2) при оценке налоговой нагрузки по косвенным налогам (НДС и акцизам) нужно их соотносить либо с кредиторской задолженностью, либо с валютой баланса.

3) сумму налогов следует соотносить с источниками уплаты.

4) общим знаменателем, к которому приводятся все налоги, является прибыль предприятия.

Предлагается исходить из ситуации, когда предприятия вообще не платят налогов, и сравнивать эту ситуацию с реальной [4, с.486].

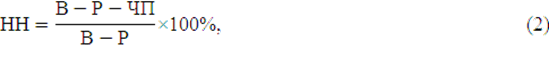

Налоговое бремя М.Н. Крейнина предлагает рассчитывать по формуле:

где НН - налоговая нагрузка на организацию;

В - сумма выручки от реализации продукции (работ, услуг), за исключением непрямых налогов;

Р - расходы на производство реализованной продукции (работ, услуг), за исключением непрямых налогов;

ЧП - чистая прибыль, остающаяся в распоряжении субъекта хозяйствования после уплаты налогов.

Однако из приведенной формулы непонятно, что именно включается в состав расходов на производство реализованной продукции (работ, услуг). Если этот показатель базируется на данных бухгалтерского учета, то расходы, не входящие в производственную себестоимость продукции (например, административные и сбытовые расходы), попадут в числитель формулы и таким образом исказят тенденцию влияния налоговых платежей на прибыль предприятия. Если же показатель расходов на производство продукции включает в себя полную сумму издержек, в том числе административные, сбытовые и прочие расходы, то в него попадут также прямые налоги, за исключением налога на прибыль. В результате в расчете показателя налогового бремени будут учитываться только непрямые налоги и налог на прибыль, а это некорректно.

Таким образом, при использовании данной методики следует учитывать, что в показатель расходов на производство продукции должны включаться все расходы, включая административные, сбытовые и прочие, за исключением сумм налоговых платежей.

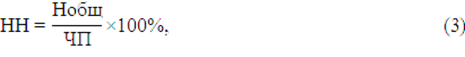

В этом случае формулу (2) можно представить следующим образом:

где Нобщ - общая сумма налогов.

Стоит отметить, что данная модель явно недооценивает влияние косвенных налогов (НДС, акцизов и таможенных платежей) и предлагает в качестве базы для расчета налогового бремени показатель чистой прибыли, что на практике явно будет приводить к необоснованно завышенному значению величины налоговой нагрузки [4, с.487].

Иной подход определения налоговой нагрузки предложен М.И. Литвиным; согласно этому подходу понятие налоговая нагрузка включает:

1) количество налоговых платежей;

2) структуру платежей;

Это интересно:

Сущность, основы формирования кредитных кооперативов

в России

Кредитный кооператив - добровольное объединение физических и (или) юридических лиц на основе членства и по территориальном, профессиональномуaи (или) иному принципу в целях удовлетворения финансовых потребностей членов кредитного кооператива (пайщиков) [2]. Кредитно-потребительское движение в форме ...

Цели и механизм финансовой политики

Совокупность государственных мероприятий по использованию финансовых отношений для выполнения государством своих функций представляет собой финансовую политику. Содержание финансовой политики достаточно сложное, так как охватывает широкий комплекс мероприятий: разработку общей концепции финансовой ...

Оперативный учет и контроль издержек по центрам финансовой ответственности

В целях недопущения перерасхода лимитов, утверждённых приказом № 1 по предприятию, и оперативного контроля над расходами в Азнакаевском УПНП и КРС внедряется следующая схема работы: Оперативный учет и контроль по центрам финансовой ответственности «ЦФО» (отдел или служба, курирующая статьи расходов ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика