Анализ состава, структуры, динамики актива баланса

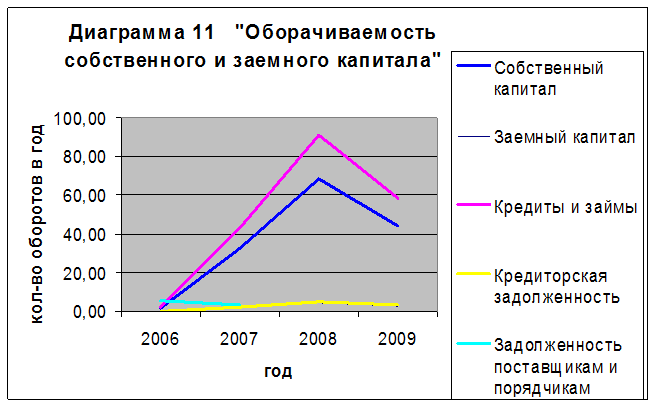

Для удобства анализа данные из таблицы 13 были интегрированы в диаграмму 11.

Из нее четко видно, что оборачиваемость активов росла до конца 2008 года по всем показателям. Связано это с тем, что с начала 2006 года до конца 2008 года постоянно увеличивалась выручка от продаж: в 2006 – 1 692 тыс. руб., 2007 – 32 481 тыс. руб., 2008 – 68 154 тыс. руб. В 2009 году выручка сократилась на целых 36 % и составила 43 911 тыс. руб. В связи с этим и ухудшилась оборачиваемость оборотного капитала.

Также из диаграммы можно отследить самый высокий и самый низкий коэффициент оборачиваемости.

В течение всего анализируемого периода быстрее всего оборачивались денежные средства и краткосрочные финансовые вложения.

Так, наиболее высокий коэффициент оборачиваемости для денежных средств был в 2008 году и составил 34,02, то есть 34 оборотов в год, или 10,58 дней. Наиболее высокий коэффициент оборачиваемости для краткосрочных финансовых вложений был в 2008 году и составил 90,56, то есть 90 оборотов в год, или 3,98 дня.

Медленнее всего оборачивались запасы и связано это со слишком высокой среднегодовой стоимостью запасов в организации по сравнению с выручкой. Так, в 2007 году коэффициент оборачиваемости составил всего 4,97, то есть за целый год вложенные средства в запасы обернулись всего около 5 раз, продолжительность одного такого оборота составила 72,37 дня. В 2008 году ситуация немного улучшилась, абсолютное отклонение составило 5,46 от 2007 года, коэффициент составил 10,44, средняя продолжительность оборота была 34,49 дня. А в 209 году оборачиваемость опять упала и стала составлять 6,73 оборота в год.

При анализе всей совокупности активов, из таблицы видно, что наихудшая оборачиваемость была в 2006 году (0,11), наилучшая – в 2008 (4,3).

В 2009 году продолжительность оборота стала увеличиваться по всем показателям, в связи с чем у организации может возникнуть потребность в дополнительных источниках финансирования, которыми чаще всего становятся кредиты, увеличивающую затратную составляющую и уменьшающая прибыль.

В условиях роста задолженности по кредитам и займам снижается финансовая устойчивость организации, повышается финансовая зависимость и риск наступления неплатежеспособности, что в конечном итоге может привести к неплатежеспособности организации.

Это интересно:

Достоинства и недостатки специальных налоговых режимов

К положительным особенностям упрощенной системы налогообложения можно отнести: - значительную экономию на налогах. Фирма платит только один налог (единый) вместо нескольких (НДС, налог на прибыль, на имущество организаций); - заполнение и сдачу в инспекцию только одной декларации по единому налогу; ...

Пути улучшения формирования

и использования капитала предприятия

Современный этап развития экономики характеризуется переходом предприятий на новые условия хозяйствования, необходимостью развития перспективных направлений науки и техники и увеличением эффективности производства с целью получения максимальных финансовых ресурсов. Основным источником формирования ...

Основные направления использование финансовых

ресурсов

Владея информацией о каждом элементе основных средств в производственном процессе, о их физическом и моральном износе, о факторах, которые влияют на использование основных средств, можно выявить методы, при помощи которых повышается эффективность использования основных средств и производственных мо ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика