Анализ состава, структуры и динамики пассива баланса

Из таблицы видно, что финансирование бизнеса происходило как за счет собственного капитала, так и за счет заемных средств. С 2006 года по 2007 состояние средств компании имело тенденцию улучшаться.

Процент собственного капитала в общей сумме капитала организации рос, а процент заемного капитала, соответственно, уменьшался. В конце 2007 года структура капитала ООО «ТПК «Индустар» была следующей:

Заемный капитал – 88,83 %;

Собственный капитал – 11,17 %.

В последующие годы ситуация немного ухудшилась, процент заемного капитала повысился на 4,87 %, зато ситуация стабилизировалась и резких скачков в течение двух лет не наблюдалось.

Также в таблице более подробно представлены показатели обязательств ООО «ТПК «Индустар», которые свидетельствуют о существенных изменениях в их составе и структуре. Как на начало, так и на конец рассматриваемого периода организация не имела задолженности по долгосрочным обязательствам.

Величина краткосрочных обязательств к сожалению только увеличивается с каждым годом, кроме конца 2006 года, когда краткосрочные обязательства сократились на 2124 тыс. руб., что составило 0,75 % от результата на начало 2006 года.

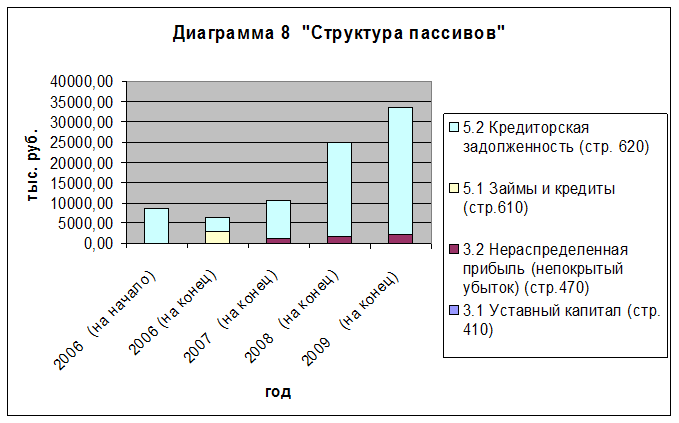

Наибольшую сумму обязательств составляет кредиторская задолженность.

Она занимает основную роль в структуре всех пассивов, что видно из диаграммы 8.

Этот показатель в начале 2006 года составлял все 100 % от краткосрочных заемных средств, в последующие годы стал постепенно уменьшаться, но к концу 2009 года вырос до 99,92 % от общей суммы краткосрочных обязательств.

Такая ситуация складывалась в основном за счет задолженности перед поставщиками и подрядчиками, которая в конце 2006 года упала на 53 %, а с 2007 года начала расти. Так в 2007 году абсолютное отклонение от 2006 года составило 4748 тыс. руб., в 2008 – 13950 тыс. руб., в 2009 – 8462 тыс. руб.

Задолженность перед поставщиками и подрядчиками всегда была доминирующей в общем составе кредиторской задолженности. Начиная с конца 2006 года задолженность поставщикам всегда оставляла более 90 % от всей кредиторской задолженности, кроме 2007 года, когда абсолютное отклонение в структуре составило -10,39 за счет увеличения доли задолженности прочим кредиторам.

Также в течение периода увеличивалась задолженность перед государственными внебюджетными фондами и задолженность по налогам и сборам, что вполне адекватно росту масштабов коммерческой деятельности данной организации.

Несущественные структурные сдвиги наблюдаются по задолженности перед персоналом организации. Наибольший процент в структуре кредиторской задолженности этот показатель получил в конце 2006 года – 1,04 %, в 2007 году – 0,24 %, 2008 году – 0,36 %, а вот в 2009 году организация ООО «ТПК «Индустар» закрыла всю задолженность по оплате труда, что можно считать началом положительной тенденции.

Наряду с балансовыми показателями и их производными необходимо также рассчитать и проанализировать в динамике показатели эффективности капитала и его составляющих элементов.

Характерными для оценки эффективности являются коэффициенты отдачи (оборачиваемости) совокупных источников средств организации, а также их отдельных видов: собственного капитала, краткосрочных кредитов и займов, кредиторской задолженности. Каждой такой коэффициент отражает отношение выручки от продаж к средней балансовой величине показателей источников средств. Экономическое содержание коэффициентов отдачи капитала заключается в том, что их значение показывает, какую сумму выручки организация получила на каждый рубль финансового источника того или иного вида. Чем выше эти показатели, тем выше отдача капитала. (7)

Эффективность использования капитала также можно оценить, используя показатель средней продолжительности периода одного его оборота, измеряемый днях.

Период оборота показывает, какой срок необходим для завершения полного оборота того или иного источника средств организации. Иначе говоря, за какой период времени рубль капитала генерирует рубль выручки. Оценка этого показателя производится прежде всего в динамике.

Чем короче период оборота, тем быстрее окупаются финансовые ресурсы. Замедление периода оборота свидетельствует о снижении эффективности использования капитала. (13)

Алгоритмы расчетов показателей оборачиваемости представлены в таблице 9.

Таблица 9 Алгоритмы расчетов показателей оборачиваемости

|

Показатель |

Коэффициент оборачиваемости |

Средняя продолжительность одного оборота в днях |

|

Собственный капитал |

Выручка от продаж / Средняя балансовая величина собственного капитала |

Средняя балансовая величина собственного капитала * 360 / Выручка от продаж |

|

Заемный капитал |

Выручка от продаж / Среднегодовая величина заемного капитала |

Средняя балансовая величина заемного капитала * 360 / Выручка от продаж |

|

Кредиты и займы |

Выручка от продаж / Среднегодовая величина задолженности по кредитам и займам |

Средняя балансовая величина задолженности по кредитам и займам * 360 / Выручка от продаж |

|

Кредиторская задолженность |

Выручка от продаж /Среднегодовая величина кредиторской задолженности |

Средняя балансовая величина кредиторской задолженности * 360 / Выручка от продаж |

|

Задолженность поставщикам и подрядчикам |

Выручка от продаж / Среднегодовая величина задолженности поставщикам и подрядчикам |

Средняя балансовая величина задолженности поставщикам и подрядчикам * 360 / Выручка от продаж |

Это интересно:

Сущность и структура

кредита

Структура есть то, что остается устойчивым, неизменным в кредите. Как объект исследования кредит состоит из элементов, находящихся в тесном взаимодействии друг с другом. Такими элементами являются прежде всего субъекты его отношений. Пространственно они могут быть удалены друг от друга на разные ра ...

Анализ движения денежных средств

Анализ движения денежных средств проводится по данным отчетного периода. На первый взгляд такой анализ, как и любой другой раздел ретроспективного анализа, имеет сравнительно невысокую ценность для финансового менеджера, однако можно привести аргументы, в известной степени, оправдывающие его провед ...

Эффективность управления финансовым состоянием предприятия

Оценка экономической эффективности производится путем сопоставления результатов деятельности с затратами на ее осуществление: (11) Под результатами деятельности предприятия понимают его полезный конечный результат в виде: 1) материализированного результата процесса производства, измеряемого объемом ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика