Современные платежные инструменты и формы расчетов

10 – зачисление средств банком получателя на расчетный или текущий счет;

11 – уведомление банком получателя своего клиента о поступлении денежных средств на расчетный счет [32].

3) Расчеты по аккредитивам. Аккредитив представляет собой условное денежное обязательство, принимаемое банком по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить другому банку произвести платежи [16, С. 54].

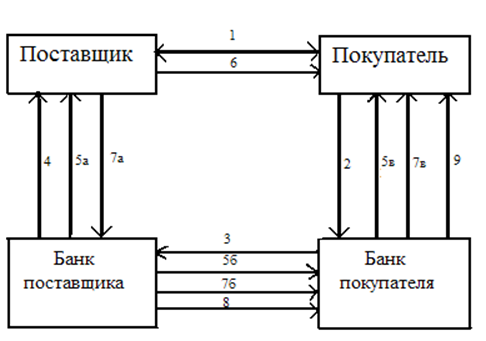

На рисунке 1.5 изображена схема расчетов аккредитивами.

Кредитные организации могут открывать следующие виды аккредитивов:

– покрытый (депонированный) – это аккредитив, при открытии которого банк-эмитент переводит средства плательщика в распоряжение банка поставщика;

– непокрытый (гарантированный) аккредитив. Он возможен при наличии корреспондентских отношений между банком поставщика и банком покупателя и открывается в исполняющем банке путем предоставления ему права списать всю сумму аккредитива с ведущегося у него счета банка-эмитента;

– отзывный аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком;

– безотзывный аккредитив не может быть изменен без согласия поставщика, в пользу которого он открыт;

– документарный аккредитив представляет собой поручение импортера своему банку произвести за его счет платеж экспортеру при расчетах по поставке или акцептировать тратту (переводной вексель), выставленную экспортером;

– делимые и неделимые аккредитивы. Делимый аккредитив – это аккредитив, по которому бенефициар имеет право на частичное использование аккредитива. Под неделимым аккредитивом понимается аккредитив, исполнение по которому производится однократно при предоставлении документов, оговоренных в аккредитиве;

– переводные и непереводные аккредитивы. Под переводным (трансферабельным) аккредитивом понимается аккредитив, бенефициар которого имеет право дать указание авизующему банку перевести аккредитив полностью или частично на иное лицо с сохранением условий аккредитива. Под непереводным аккредитивом, понимается аккредитив, исполнение по которому осуществляется лишь указанному бенефициару.

– возобновляемые (револьверные) и невозобновляемые аккредитивы. Под револьверным аккредитивом понимается аккредитив, который по мере его использования пополняется, то есть приказодатель принимает на себя обязательство восстановить денежную сумму по аккредитиву до первоначального размера по истечении определенного периода после осуществления выплат. Невозобновляемый аккредитив – это аккредитив, который прекращается с его исполнением [17, С. 91].

Рис. 1.5 Схема расчетов аккредитивами

1 – договор о сделке; 2 – заявление на аккредитив; 3 – распоряжение на открытие непокрытого аккредитива; 4-открытие аккредитива (депонирование средств); 5а, 5б, 5в – извещение об открытии аккредитива; 6 – выполнение предмета договора; 7а, 7б, 7в – передача пакета документов с подтверждением (авизование); 8 – направление в банк покупателя сообщения об использовании аккредитива; 9 – сообщение покупателю об использовании аккредитива [17, С. 89].

4) Расчеты чеками. Чек – ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю.

Чекодателем является лицо, имеющее денежные средства в банке, которыми оно вправе распоряжаться путем выставления чеков.

Это интересно:

Порядок прямого налогообложения в Японии

Самый высокий доход государству приносят подоходный налог с юридических и физических лиц. Он превышает 56% всех налоговых поступлений. Значение налога на доходы физических лиц для государственного бюджета Японии огромно. Физические лица уплачивают государственный подоходный налог по прогрессивной ш ...

Анализ состава и структуры оборотного капитала

Сводный аналитический баланс по оборотным средствам предприятия ОАО «Навлинское АТП» представлен в таблице 4. Таблица 4 – Структура оборотных средств ОАО «Навлинское АТП» в 2005–2007 гг. Вид оборотных средств 2005 2006 2007 2007 в % к 2005 тыс. руб. удельный вес в: тыс. руб. удельный вес в: тыс. ру ...

Общие условия и экономические факторы необходимости кредита

Кредит существовал не всегда. Он возник на определенном этапе развития общества. Его изобретение считается одним из самых гениальных открытий человечества наряду с изобретением денег. Причины его возникновения необходимо искать в первую очередь не в сфере производства, а в сфере обмена, где продавц ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика