Предмет лизинга и его правовое регулирование

Лизинг(англ. leasing от англ. to lease — сдать в аренду) — вид финансовых услуг, связанных с формой приобретения основных фондов. По сути, лизинг — это долгосрочная аренда имущества для предпринимательских целей с последующим правом выкупа, обладающая некоторыми налоговыми преференциями.[4]

Понятие «лизинг» как вид инвестиционной деятельности появилось в начале 1950 гг. в США, в 1960 гг. в странах Западной Европы. В России лизинговые сделки стали осуществляться с 1990 гг.

Источники правового регулирования: международный лизинг — конвенция УНИДРУА «О международном финансовом лизинге» от 08.02.1998 г.; Гражданский кодекс РФ (§6, §1 гл.34); ФЗ «О финансовой аренде (лизинге)» от 29.10.1998 №164-ФЗ (в ред.08.05.2010 №83-ФЗ), далее Закон.[5]

Предметом лизинга

являются любые непотребляемые вещи, в том числе предприятия, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности.

Лизинговые отношения между сторонами оформляются договором финансовой аренды (лизингом).

Договор финансовой аренды (лизинг) — договор, в соответствии с которым арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование (п.1 ст.665 ГК РФ).[6]

Особенностью

, отличающей

лизинг

от обычной аренды, является то, что:

- договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем;

- предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя (ст.665 ГК РФ);

- в аренду сдается имущество, приобретенное лизингодателем «под заказ», по указанию лизингополучателя.

Юридическая квалификация договора: возмездный, взаимный, консенсуальный, договор в пользу третьего лица.

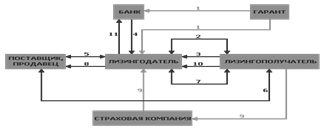

Механизм лизинговой операции

является сложным и многоуровневым. Его специфика зависит от вида лизинга. Но в основе большинства лизинговых операций лежат 11 шагов, являющихся составными элементами организационного механизма лизинговой сделки. Данный механизм представлен на схеме (рис.1):[7]

1 - предоставление гарантии кредитору (банку), лизингодателю;

2 - подписание лизингового договора;

3 - заявка на оборудование;

4 - банковская ссуда;

5 - договор купли - продажи предмета лизинга;

6 - постановка предмета лизинга;

7 - акт приёмки предмета лизинга;

8 - оплата поставки;

9 - договор о страховании предмета лизинга;

10- лизинговые платежи;

11- возврат ссуды и выплата процентов.

Рисунок 1 – Схема проведения лизинговой сделки

Субъектами классического лизинга являются три основных лица:

- лизингодатель физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга. Так как договор является исключительно предпринимательским, лизингодателем могут быть граждане - индивидуальные предприниматели; для юридических лиц заключение таких договоров должно соответствовать их правоспособности;

- лизингополучатель — физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга;

- продавець — физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли-продажи. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения.

Все участники лизинговых операций делятся на прямых и косвенных. К прямым

участникам

лизинговой сделки относятся только три названных участника: лизингополучатель, лизингодатель, продавец (поставщик) лизингового имущества. Косвенными

участниками

лизинговой сделки считаются коммерческие и инвестиционные банки, которые кредитуют лизингодателя, гаранты лизинговых сделок, страховые компании, консалтинговые фирмы, посредники, лизинговые брокеры и другие хозяйствующие субъекты, которые принимают активное участие в организации и проведении лизинговой сделки, но тем не менее не относятся к ее прямым участникам.

Это интересно:

Задачи и основные направления финансовой политики

Усиление вертикали власти, достижение определенного консенсуса в отношениях между Правительством РФ и Федеральным собранием, определенные успехи в экономическом развитии в 2000 г. (рост ВВП более чем на 7%, инвестиций – более чем на 17%) создали благоприятные условия для выборки стратегических и та ...

Формы и направления финансирования расходов

Для определения особенностей расходов бюджета, необходимых для финансирования различных отраслей и видов предприятий, рассмотрим основные формы их финансирования. Бюджетные кредиты – бюджетные средства, предоставляемые другому бюджету бюджетной системы РФ, юридическим лицам (за исключением государс ...

Этапы эволюции налоговой системы в послеоктябрьский период

I этап (1918 – 1921 г.г.) II этап (1921 – 1930 г.г.) III этап (1931 -1941 г.г.) IV этап (1941 – 1960 г.г.) V этап (1960 – 1964 г.г.) VI этап (1965 – 1989 г.г.) VII этап (1990 – 1998 г.г.) VIII этап (с 1998 года…) I этап (1918-1921 г.г.): В этот этап дореволюционная налоговая система практически лик ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика