Анализ эффективности и интенсивности использования капитала предприятия

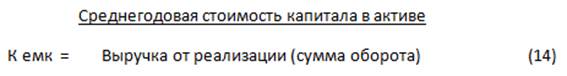

Обратный показатель коэффициенту оборачиваемости капитала называется капиталоемкостью (К емк), он рассчитывается по формуле:

Этим коэффициентом определяется сколько капитала в активах приходится на рубль выручки. Продолжительность оборота капитала (П об) определяется по формуле:

где С ск - среднегодовая стоимость капитала

ЧВ - чистая выручка от реализации (нетто) на конец периода)

К - количество месяцев в отчетном периоде.

Среднегодовая сумма капитала рассчитывается по средней хронологической (Ѕ суммы капитала на начало отчетного периода + сумма на начало каждого следующего месяца + Ѕ остатка. При определении оборачиваемости всего капитала сумма оборотов должна включать общую выручку от всех видов продаж. Необходимую информацию для расчета показателей оборачиваемости берем в бухгалтерском балансе и отчете о финансовых результатах.

Проводится оценка эффективности использования заемного капитала.

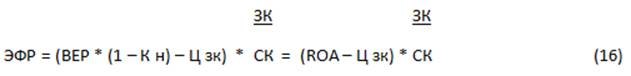

Эффективность использования заемного капитала оценивается показателем, который называется эффект финансового рычага (ЭФР). Эффект финансовый рычага определяется степенью использования заемных средств для финансирования различных активов. Увеличение доли заемного капитала в финансировании повышает влияние прироста объема деятельности предприятия на ее рентабельность, так как эффект финансового рычага – это потенциальная возможность влиять на прибыль организации путем изменения объема и структуры обязательств. ЭФР показывает, на сколько процентов увеличивается сумма собственного капитала за счет привлечения заемных средств в обороте предприятия.

где ВЕР – экономическая рентабельность совокупного капитала до уплаты налогов и процентов за кредит, в %.

ROА – рентабельность совокупного капитала после уплаты налогов, в %.

Ц зк – реальная цена заемных ресурсов с учетом налоговой экономии и индекса инфляции, в %.

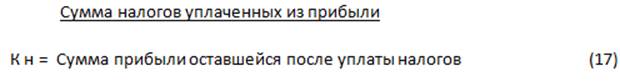

К н - уровень налогового изъятия их прибыли, в %, он определяется:

где ЗК – заемный капитал, из бухгалтерского баланса раздел 4 + 5 ,

в рублях;

СК – собственный капитал.

Эффект финансового рычага показывает насколько увеличена сумма собственного капитала (актив) за счет привлечения заемных средств. Таким образом, привлекая заемные ресурсы, предприятие может увеличить собственный капитал, если рентабельность инвестированного капитала окажется выше цены привлеченных ресурсов. Эффект зависит также от соотношения заемного и собственного капитала. (6,с. 218).

Это интересно:

Принципы начисления, плательщики, объекты налогообложения

и ставки налога, льготы

НДС подразделяется на «исходящий» и «входящий». НДС «исходящий» к уплате в бюджет и рассчитывается следующим образом Налог на добавленную стоимость является налогом на внутреннее потребление. При этом, несмотря на предполагаемое возложение налогового бремени на потребителя, последний, не облагается ...

Обеспечение оперативного управления государственными финансами

через органы Государственного Казначейства Украины

В настоящее время Государственное казначейство Украины – полноправный участник бюджетного процесса, который обеспечивает оперативное управление государственными финансами. Количество работников Госказначейства на 1.03.02 года составляла 13906 штатных единиц, в том числе центрального аппарата – 389. ...

Понятие об управлении финансами

Управление - это совокупность приемов и методов целенаправленного воздействия на объект для достижения определенного результата. Управление присуще всем сферам человеческой деятельности, в том числе и финансовой. Как сознательная целенаправленная деятельность людей, управление основано на знании об ...

Главные категории

- Главная

- Налог на добавленную стоимость

- Организация и методы налоговых проверок

- Уплата лесных платежей

- Лизинг в агропромышленном комплексе

- Единый социальный налог

- Упрощенная система налогообложения

- Финансы и экономика